太湖会议确定了ST东盛的两个主要任务,一是解决历史问题,由以ST东盛前董事长郭家学为首的4人小组负责。历史问题包括两部分,一是或有负责10.47亿元,二是解决已逾期短期借款7.38亿元。

另一主要任务就是ST东盛的发展问题,这主要由ST东盛董事长张斌和总经理浩健主负责。卖掉白加黑这一现金奶牛后,ST东盛希望借助广誉远的龟灵集系列产品及从ST潜药收购的医药资产重整医药主业。

值得注意的是,ST潜药已更改准备出售给ST东盛的一家公司的名字。这是否意味本次资产重组有变?记者致电话相关方面,没有得到明确答复。

此外,ST东盛还准备收购大股东同仁铝业的资产。不过,记者了解到,尽管已和监管部门沟通三次,却依然没有得到本次重大资产重组的许可。

10.7亿资金流向

白加黑的出售为ST东盛获取了大量资金。

根据今年2月ST东盛旗下启东盖天力与拜耳医药保健有限公司签署的《业务和盖天力资产买卖协议》的约定,启东盖天力将其所拥有的抗感止咳类西药OTC 业务转让给拜耳医药保健有限公司。

去年11月,ST东盛发布《重大资产出售报告书》,对付款方式做了详细描述,第一条就是,在交割日通过电汇方式支付卖方13400万美元,折合人民币10.7亿元。

目前,ST东盛已取得了10.7亿元资金。ST东盛如何支配成为关注焦点,因其有多达近18亿元的或有负债和到期借款。

公开资料看,ST东盛取得的处置资产的现金净额为6.77亿元,处置白加黑的成本和费用大约4亿元。据ST东盛一人士介绍,处置白加黑资产的成本为1.2亿-1.3亿元。不过,记者无从得知成本的具体构成。

另外,税费有1.9亿元,税费主要是增值税和所得税。“本来是把这些税费放在经营活动现金流量,但又觉得是非经营的,就直接冲减了收入。”上述ST东盛人士说。

此外,中介费大约0.9亿元。不过,一位投行人士表示,一般这种交易的律师费用、审计、评估、财务顾问费等不会超过1000万元。“9000万确实太高了。”该人士说。

取得资金后,ST东盛主要将资金用于偿还以前拖欠的款项,主要包括支付的税费1.02亿元,支付的职工及为职工支付的现金7215万元,“解决了大部分拖欠职工的费用。”上述ST东盛人士说。从其三季报可以看出,ST东盛的应付票据从年初的2.1亿元减少到0.91亿元。

“这些历史问题的解决,可以减轻ST东盛发展的包袱。”一位靠近ST东盛决策层的人士如此评价。

7.38亿短期借款一并解决

可以看出,ST东盛并未将主要资金用于偿还到期借款和或有负债。

ST东盛的对外担保共有12亿元,“我们对自己的子公司担保的风险并不大,对美利纸业的担保风险也不大,因其有强大的股东背景。”前述靠近ST东盛决策层人士说。12亿元担保中,对其子公司约1.2亿元,美利纸业约1.3亿元,对兰宝科技信息公司、沧州化学工业公司、沧州沧井化工公司、河北宝硕公司及河北宝硕集团等的担保约10.47亿元。

上述四公司先后被债权人向法院申请破产,其中,兰宝信息、沧化股份及宝硕股份已进入重组阶段。ST东盛2007年对外担保或有损失计提的预计负债为69557万元。

ST东盛三季报称,“2008年,公司积极展开与相关债权人的协商工作,拟向债权人提出或有负债减免申请,按或有负债金额的25%-30%进行一次性清偿,以降低因承担担保连带责任对公司的影响。目前,相关工作正有序推进,但尚无签署任何协议。”

记者从相关渠道了解到,本次债务重组的范围不仅是或有负责,ST东盛的短期借款也在解决范围之内。

ST东盛半年报显示,其已逾期的短期借款多达7.38亿元涉及13家银行,其中,工商银行启地支行就有5350万元、淮南支行1191万元,建设银行东大街支行约7600万元,农业银行长安路芝行6000万元。

据一位债权银行知情人士介绍,4个月之前,相关监管部门就将ST东盛的债权银行召集到北京开会,希望解决或有负债和短期借款。之后谈判一直在进行,债权银行先后召开了3次会议。

“目前,只有2家银行还没有在成立债权委员会的文件上签字,他们提出了一些前提条件,如果谈成,债权委员会将很快成立。”上述靠近决策层人士说。

值得注意的是,由于本次ST东盛的重组是或有负债和短期借款一起解决,这就涉及到短期借款债权人和或有负债债权人的清偿率如何厘定。记者就此询问ST东盛董秘郑延莉,不过其表示并不知情。

ST东盛10.7亿元的或有负债和7.38亿元的短期借款,合计18.08亿元,即使按25%-30%的偿还率计算,ST东盛也需要为此至少支付4.5亿元。ST东盛三季报显示,其货币资金为2.39亿元,与4.5亿元有不小的差距。

同仁并购三度闯关

失去白加黑这一现金奶牛后,ST东盛的未来走向备受关注。

获得出售白加黑的资金后,ST东盛对山西广誉远国药公司注入数千万元,ST东盛前董事长郭家学更希望借助龟龄集系列产品,将ST东盛摘帽,甚至打造成一个市值达200亿元的公司。

上述靠近ST东盛决策层人士介绍,2002-2004年,ST东盛大举扩张,同时GMP也花费了大量资金,不过,这却造成企业流动资金缺乏,一些旗下企业不能开工生产。资金注入后,这些问题将迎刃而解,旗下企业都有望赢利。

此外,ST东盛准备从ST潜药购买医药资产。

ST东盛现已支付ST潜药1.5亿元,用以购买珠海中珠股份有限公司从ST潜药置换出来的等额医药资产,包括新疆民族新特药36%的股权和14%的股权托管和收益权、陕西济生制药有限公司50%的股权托管和收益权、湖北东盛制药有限公司100%的股权。

ST潜药董秘办一人士称,方案现已上报证监会,还在等待审批。

值得注意的是,10月30日,ST潜药发布公告称,“控股子公司湖北东盛制药有限公司现更名为‘湖北瑞珠制药有限公司’,已于10月27日取得湖北省工商行政管理局核准的营业执照。”

ST潜药为何要更改即将出售公司的名字?是否以摆脱和ST东盛的关系?ST潜药上述人士表示,目前资产还在ST潜药名下,ST潜药有权进行更名等处置,而且已就此事与ST东盛有过沟通。

上述靠近ST东盛决策层人士曾告诉记者,当时,中珠股份并不愿意把上述三块医药资产出售给ST东盛。新疆民族制药2007年净利润达6900万元,2008年有望达8000万元。

同时,ST东盛购买同仁铝业的进展也并不顺利。

今年初,ST东盛董事会通过购买大股东旗下同仁铝业固定资产的议案,不过,截至11月3日,该议案仍未提交股东大会讨论。就在ST东盛发布购买该资产的公告后,有投资者指出该议案有向大股东输送利益之嫌(本报1月9日《东盛科技亿元收购暗藏玄机 被指有利益输送之嫌》),质疑过资产质量、环保问题、付款方式等问题。

上述靠近ST东盛决策层人士透露,目前就该资产收购已与监管部门沟通三次,不过,仍未有下文。

11月3日,ST东盛收报2.33元,跌4.90%。

(实习编辑:肖晓堃)

600公里,不到3小时!直升机将南宁危重患者成功转运至广州2026-01-17

600公里,不到3小时!直升机将南宁危重患者成功转运至广州2026-01-17 珠江医院完成华南首例梅杰综合征四通道脑深部电刺激手术2026-01-09

珠江医院完成华南首例梅杰综合征四通道脑深部电刺激手术2026-01-09 “献血达人”再送生命的礼物:广州护士陈继华捐骨髓救人2026-01-06

“献血达人”再送生命的礼物:广州护士陈继华捐骨髓救人2026-01-06 2025版早期结直肠癌全程管理指南在广州发布,推动诊疗同质化与精准化2025-12-21

2025版早期结直肠癌全程管理指南在广州发布,推动诊疗同质化与精准化2025-12-21 沉浸式中医药(民族医药)体验火出圈!集市变身健康嘉年华2025-12-21

沉浸式中医药(民族医药)体验火出圈!集市变身健康嘉年华2025-12-21 半夜咬牙磨牙是什么症状2026-01-16

半夜咬牙磨牙是什么症状2026-01-16 五味沙棘散调理脾胃吗2026-01-16

五味沙棘散调理脾胃吗2026-01-16 天冷手脚冰凉的原因2026-01-16

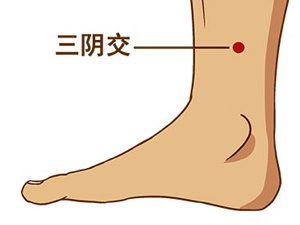

天冷手脚冰凉的原因2026-01-16 按什么穴位祛体内湿气2026-01-14

按什么穴位祛体内湿气2026-01-14 生姜泡枸杞可以祛湿气吗2026-01-14

生姜泡枸杞可以祛湿气吗2026-01-14