全球经济正在发生着一些显著的变化。从目前来看,为生物技术公司提供资金支持的风险投资(andventure investing)已经完全超越了风险基金(VC)。例如,2007年第一季度,生物技术企业、医疗器械公司和医疗保健公司获得的风险投资创下了新高,2008年第一季度,这些公司获得的风险投资也保持在了同等的水平。

虽然研发型企业与技术型企业都获得了风险资金,但是从目前看来,生命科学行业的投资环境已经发生了戏剧性的变化。2008年第二季度,风险投资的情况发生了变化:总体上来看,上述公司在第二季度获得的风险投资出现了严重的衰退,而且任何一家以风险投资为依托的公司在公募市场上没有一点斩获。

热情暂时冷却

生命科学公司在今年第二季度获得的风险投资的数量和金额越来越少。第一季度,全美的生物制药企业获得了315笔风险投资,总计30亿美元;而第二季度,这一数字分别为215笔、19亿美元。

这样的风险投资变化在生物技术领域表现得更加明显。据资本市场数据提供商汤姆森金融(Thomson Financial)公司的调查显示:在美国,与第一季度相比,投向生物技术行业的风险投资下降了将近50%,投资总金额下降的幅度也超过了40%;而在美国之外的地区,同期风险投资的金额下降幅度甚至接近了50%。

第二季度,除美国之外,全球范围内的风险投资家共进行了89项投资,这一数字是第一季度的一半,总投资额约为9.19亿美元,与第一季度的15亿美元相比下降了约60%。

而曾经是“香饽饽”的生物技术公司,在过去的一年中获得的风险投资也在下滑。与医疗器械公司和医疗保健公司相比,投向生物技术公司的风险投资目前已经发生了转移——生物技术公司获得的风险投资在风险投资总额中所占的比例从2007年的45%缩减至目前的40%。不过,第二季度生物技术公司获得的平均风险投资额仍超过了1000万美元,在过去的6个季度中,平均风险投资额为840万~1180万美元。

为什么缩水

在经历了全球性开发热潮之后,如今的生物技术行业正随着生物技术的进步而成熟化,投资者对该行业的风险认识也逐渐趋向理性。因此,在当前如此不明确的经济气候下,许多投资者选择了观望,直到获得更确定的市场行情才进行投资。可以说,对生物技术行业的风险投资规模缩小与投资心态的变化关系密切。

另一个原因要追究到回报周期上。与非生物技术行业相比,对生物技术行业的投资需要花费更长的时间才能获得回报。对风险投资家们来说,他们担心的是目前的经济状况能否长久地支撑对生命科学行业的投资;对那些在医疗器械行业进行投资的风险投资家们来说,回报期越短则越具有吸引力。

第三个重要的原因是,清洁能源题材此时风生水起,成为风险投资家们另一个可供选择的投资领域。事实上,包括长期投资家们在内的风险投资家们正在将他们的投资方向锁定在太阳能、风能和其他可持续发展能源领域,而从一些统计分析中,则显示出此前的生物技术领域“退居二线”的态势。因此,除了非生物技术企业之外,生物技术企业现在还必须与生物燃料企业争夺风险投资家们的眼球。

另外,公募市场的紧缩对生物技术领域风险投资也多少产生了一些影响。2007年,31家生命科学公司首次公开发行股票,其中有11家为生物技术企业;而今年第一季度,只有4家生命科学公司首次公开发行股票,其中生物技术企业只有1家。

总之,一系列因素导致了生命科学领域风险投资的下降,其中的一些因素是共性的,比如普通投资者们的恐惧、次贷危机、萨班斯•奥克斯利法案(Sarbanes-Oxley Act)及其他相关法案等等。以上种种因素再加上资本市场缺乏流动性和公募资金,因此,生物技术领域的新兴企业的成长速度将可能缓慢一点。

资金窘迫的尴尬

在目前的美国公募市场,流动性缺乏使得许多上市公司转向从风险投资家那里获得投资。过去的几个月中,Cadence制药获得了私人注入的资金5400万美元,Antisoma在并购Xanthus制药后获得了4000万美元的短期私人资金。

这种流动性缺乏还导致了许多生物技术公司通过伦敦证券交易所的选择性投资市场(Alternative Investment Market,AIM)去获得资金。Phibro动物保健公司在与AIM建立联系后,获得了将近9700万美元的风险投资,从而接管了现有股东手中的股份。

生命科学企业的并购也受到了沉重的打击。根据Thomson Financial的数据,2007年有47家获得风险投资支撑的美国生命科学公司被并购,而2008年上半年,只有12家企业被并购,其中有8家企业在第一季度被并购。另外,2008年的并购金额照目前看来与2007年相去甚远,2007年的36宗并购的交易额为74亿美元,而2008年已经公布的7宗并购的交易额仅为22亿美元。

2008年一季度,只有一宗获得风险投资资助的并购案曝光,即2月份无锡药明康德以1.63亿美元并购了AppTec Laboratory Services公司。二季度,同样只有一宗获得风险投资资助的并购事件,即Antisoma公司以5300万美元并购了Xanthus公司。

风险投资家们尤其是生命科学业的风险投资家们是长期的保证。从理论上来说,生命科学领域的风险投资在任何时候都不应该受到资本市场短期波动或经济好坏的影响。首发新股得到风险投资支撑的公司面临资金链断裂,以及对企业并购后效应的担忧等原因,都让生物技术领域的风险投资家们紧紧地合上了他们的钱夹和支票簿。

钱还在原地,但是对于生物技术公司来说,获得这些钱的难度越来越大。再加上有医疗器械公司、新的生物燃料公司和新能源公司加入的竞争越来越激烈,生物技术公司的“日子不好过”应该是铁定的事实了。

虽然研发型企业与技术型企业都获得了风险资金,但是从目前看来,生命科学行业的投资环境已经发生了戏剧性的变化。2008年第二季度,风险投资的情况发生了变化:总体上来看,上述公司在第二季度获得的风险投资出现了严重的衰退,而且任何一家以风险投资为依托的公司在公募市场上没有一点斩获。

热情暂时冷却

生命科学公司在今年第二季度获得的风险投资的数量和金额越来越少。第一季度,全美的生物制药企业获得了315笔风险投资,总计30亿美元;而第二季度,这一数字分别为215笔、19亿美元。

这样的风险投资变化在生物技术领域表现得更加明显。据资本市场数据提供商汤姆森金融(Thomson Financial)公司的调查显示:在美国,与第一季度相比,投向生物技术行业的风险投资下降了将近50%,投资总金额下降的幅度也超过了40%;而在美国之外的地区,同期风险投资的金额下降幅度甚至接近了50%。

第二季度,除美国之外,全球范围内的风险投资家共进行了89项投资,这一数字是第一季度的一半,总投资额约为9.19亿美元,与第一季度的15亿美元相比下降了约60%。

而曾经是“香饽饽”的生物技术公司,在过去的一年中获得的风险投资也在下滑。与医疗器械公司和医疗保健公司相比,投向生物技术公司的风险投资目前已经发生了转移——生物技术公司获得的风险投资在风险投资总额中所占的比例从2007年的45%缩减至目前的40%。不过,第二季度生物技术公司获得的平均风险投资额仍超过了1000万美元,在过去的6个季度中,平均风险投资额为840万~1180万美元。

为什么缩水

在经历了全球性开发热潮之后,如今的生物技术行业正随着生物技术的进步而成熟化,投资者对该行业的风险认识也逐渐趋向理性。因此,在当前如此不明确的经济气候下,许多投资者选择了观望,直到获得更确定的市场行情才进行投资。可以说,对生物技术行业的风险投资规模缩小与投资心态的变化关系密切。

另一个原因要追究到回报周期上。与非生物技术行业相比,对生物技术行业的投资需要花费更长的时间才能获得回报。对风险投资家们来说,他们担心的是目前的经济状况能否长久地支撑对生命科学行业的投资;对那些在医疗器械行业进行投资的风险投资家们来说,回报期越短则越具有吸引力。

第三个重要的原因是,清洁能源题材此时风生水起,成为风险投资家们另一个可供选择的投资领域。事实上,包括长期投资家们在内的风险投资家们正在将他们的投资方向锁定在太阳能、风能和其他可持续发展能源领域,而从一些统计分析中,则显示出此前的生物技术领域“退居二线”的态势。因此,除了非生物技术企业之外,生物技术企业现在还必须与生物燃料企业争夺风险投资家们的眼球。

另外,公募市场的紧缩对生物技术领域风险投资也多少产生了一些影响。2007年,31家生命科学公司首次公开发行股票,其中有11家为生物技术企业;而今年第一季度,只有4家生命科学公司首次公开发行股票,其中生物技术企业只有1家。

总之,一系列因素导致了生命科学领域风险投资的下降,其中的一些因素是共性的,比如普通投资者们的恐惧、次贷危机、萨班斯•奥克斯利法案(Sarbanes-Oxley Act)及其他相关法案等等。以上种种因素再加上资本市场缺乏流动性和公募资金,因此,生物技术领域的新兴企业的成长速度将可能缓慢一点。

资金窘迫的尴尬

在目前的美国公募市场,流动性缺乏使得许多上市公司转向从风险投资家那里获得投资。过去的几个月中,Cadence制药获得了私人注入的资金5400万美元,Antisoma在并购Xanthus制药后获得了4000万美元的短期私人资金。

这种流动性缺乏还导致了许多生物技术公司通过伦敦证券交易所的选择性投资市场(Alternative Investment Market,AIM)去获得资金。Phibro动物保健公司在与AIM建立联系后,获得了将近9700万美元的风险投资,从而接管了现有股东手中的股份。

生命科学企业的并购也受到了沉重的打击。根据Thomson Financial的数据,2007年有47家获得风险投资支撑的美国生命科学公司被并购,而2008年上半年,只有12家企业被并购,其中有8家企业在第一季度被并购。另外,2008年的并购金额照目前看来与2007年相去甚远,2007年的36宗并购的交易额为74亿美元,而2008年已经公布的7宗并购的交易额仅为22亿美元。

2008年一季度,只有一宗获得风险投资资助的并购案曝光,即2月份无锡药明康德以1.63亿美元并购了AppTec Laboratory Services公司。二季度,同样只有一宗获得风险投资资助的并购事件,即Antisoma公司以5300万美元并购了Xanthus公司。

风险投资家们尤其是生命科学业的风险投资家们是长期的保证。从理论上来说,生命科学领域的风险投资在任何时候都不应该受到资本市场短期波动或经济好坏的影响。首发新股得到风险投资支撑的公司面临资金链断裂,以及对企业并购后效应的担忧等原因,都让生物技术领域的风险投资家们紧紧地合上了他们的钱夹和支票簿。

钱还在原地,但是对于生物技术公司来说,获得这些钱的难度越来越大。再加上有医疗器械公司、新的生物燃料公司和新能源公司加入的竞争越来越激烈,生物技术公司的“日子不好过”应该是铁定的事实了。

(实习编辑:肖晓堃)

珠江医院完成华南首例梅杰综合征四通道脑深部电刺激手术2026-01-09

珠江医院完成华南首例梅杰综合征四通道脑深部电刺激手术2026-01-09 “献血达人”再送生命的礼物:广州护士陈继华捐骨髓救人2026-01-06

“献血达人”再送生命的礼物:广州护士陈继华捐骨髓救人2026-01-06 2025版早期结直肠癌全程管理指南在广州发布,推动诊疗同质化与精准化2025-12-21

2025版早期结直肠癌全程管理指南在广州发布,推动诊疗同质化与精准化2025-12-21 沉浸式中医药(民族医药)体验火出圈!集市变身健康嘉年华2025-12-21

沉浸式中医药(民族医药)体验火出圈!集市变身健康嘉年华2025-12-21 300多项创新成果亮相广州越秀区,直击转化“最后一公里”2025-11-28

300多项创新成果亮相广州越秀区,直击转化“最后一公里”2025-11-28 生姜泡枸杞可以祛湿气吗2026-01-14

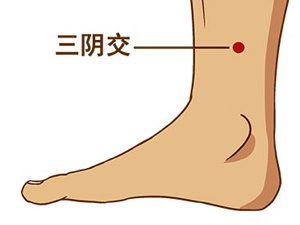

生姜泡枸杞可以祛湿气吗2026-01-14 按什么穴位祛体内湿气2026-01-14

按什么穴位祛体内湿气2026-01-14 脾胃积滞中医怎么调理好2026-01-13

脾胃积滞中医怎么调理好2026-01-13 湿气重喝什么茶祛湿2026-01-13

湿气重喝什么茶祛湿2026-01-13 夜晚磨牙怎么回事2026-01-13

夜晚磨牙怎么回事2026-01-13